Qu’est-ce que le dispositif de l’apport cession ?

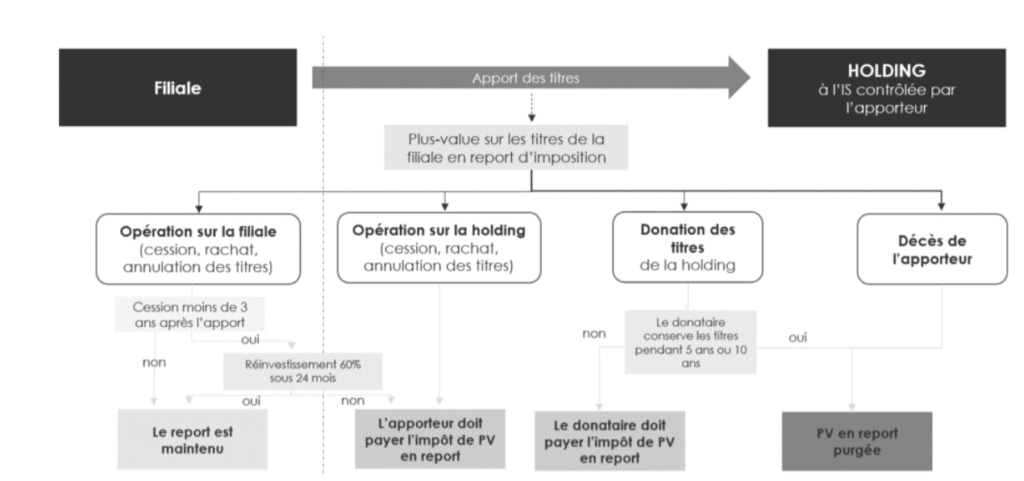

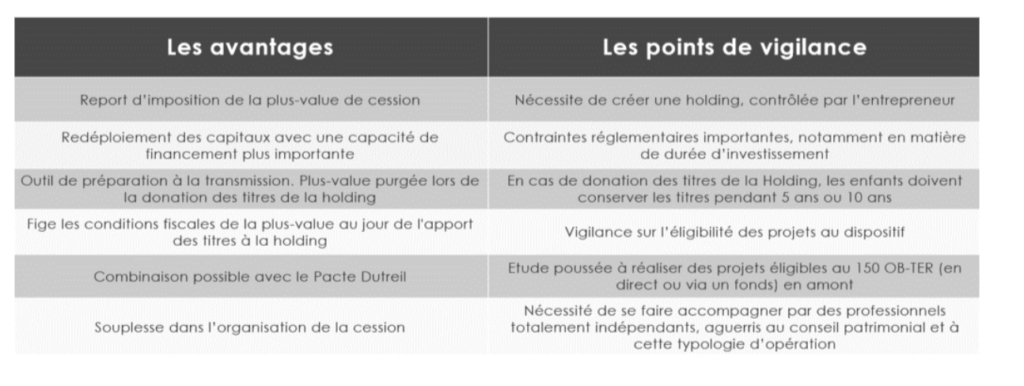

Pour éviter la qualification d’abus de droit des opérations d’apport cession, le législateur a encadré en 2012 l’utilisation de ce dispositif dans le Code général des impôts (CGI), à l’article 150-0 B ter. Cette nouvelle mouture ayant pour objectif d’inciter les entrepreneurs à se redéployer professionnellement, en réinvestissant tout ou partie des fruits de la cession de leur société dans de nouvelles activités économiques. Pour cela, le législateur leur permet de bénéficier d’un report d’imposition sur la plus-value générée par la vente de leur outil professionnel. Ainsi, au moment de l’apport, l’entrepreneur n’aura aucun impôt ni prélèvements sociaux à payer sur la plus-value constatée.

Précision : attention à ne pas confondre le report d’imposition et le sursis d’imposition. Contrairement au report d’imposition, le sursis d’imposition concerne l’apport de titres à une holding qu’on ne contrôle pas. Autre différence notable, le sursis d’imposition ne fige pas la plus-value.

L'application du mécanisme de l'apport-cession impose de nombreuses contraintes

Pour mettre en œuvre le dispositif d’apport cession, les associés de la société devront suivre 5 grandes étapes :

1. Apporter à une holding à l’IS en France ou à l’étranger les titres de la société à vendre ;

2. La holding doit être contrôlée par l’apporteur des titres ;

3. Déclarer fiscalement le report d’imposition de la plus-value d’apport ;

4. Céder les titres apportés à un repreneur (la holding devient cédante) ;

5. Remployer le prix de cession sur une activité éligible sous 24 mois

Les questions à se poser avant de mettre en œuvre le dispositif de l’apport cession

1. L’apport cession est-il un outil adapté au chef d’entreprise ?

Oui et non. Le mécanisme de l’apport cession n’est pas la panacée. Lorsque les équipes de Scala Patrimoine accompagnent des entrepreneurs dans leur opération, elles s’intéressent avant tout aux objectifs poursuivis. Quels sont leurs profils ? Leurs âges ? Ont-ils besoin de revenus complémentaires ? Pour schématiser, un start-uppeur trentenaire ne sera pas dans la même position qu’un entrepreneur souhaitant monétiser son capital au moment de son départ à la retraite. Autant d’éléments qui ont leur importance et qui feront évoluer la stratégie mise en œuvre.

2. L’apport-cession peut-il permettre de transmettre son patrimoine ?

Oui et non. Le principe de l’opération repose, avant tout, sur le redéploiement de l’entrepreneur. L’objectif premier de l’opération ne doit pas porter sur la transmission de son patrimoine. Pour autant, une donation des titres de la société opérationnelle (avant l’apport) ou de la holding est possible.

Les entrepreneurs vont notamment pouvoir réaliser la donation des titres de la holding après l’apport des titres. Une stratégie très utilisée qui permet de purger la plus-value en report d’imposition.

L’application du mécanisme de l’apport-cession impose toutefois de nombreuses contraintes aux donataires, le plus souvent les enfants des entrepreneurs. En cas de donation des titres de la holding, les enfants doivent, en effet, conserver les titres pendant 5 ans ou 10 ans dans certains cas (lorsque le remploi se concrétise sur des fonds de private equity par exemple). Et attention, si ce délai n’est pas respecté, le report d’imposition tombe, entraînant l’imposition immédiate des plus-values.

Sachez également qu’en cas de décès et de transmission des titres de la holding par succession, la plus-value en report est définitivement non imposable.

Point d’attention : Il peut être plus intéressant de donner aux enfants les titres de la société opérationnelle avant l’apport, afin de purger la plus-value. À charge ensuite pour eux, d’apporter les titres à une Holding. Cette stratégie les exonère ainsi de toutes contraintes de remploi. La décision déprendra, le plus souvent, de la valeur des titres donnés et de la capacité pour le donateur ou les donataires à pouvoir payer les droits de donation avant la cession.

3. Le Pacte Dutreil et l’apport cession sont-ils compatibles ?

Oui. Dans un certain nombre de cas, le dispositif d’apport-cession pourra être associé avec la mise en place d’un « pacte Dutreil ». Pour rappel, ce dispositif permet, lorsque l’ensemble des conditions d’application sont remplies, de bénéficier d’une exonération de droits de mutation à titre gratuit à hauteur de 75 % de la valeur des titres faisant l’objet de la donation.

4. Le mécanisme est-il pertinent pour se créer des revenus complémentaires ?

Oui et non. En tout cas pas dans l’immédiat. Il faut bien avoir conscience que l’apport cession est avant tout un outil de capitalisation et d’investissement. Les sommes étant bloquées durant un certain nombre d’années (notamment sur des opérations de private equity), l’entrepreneur ne pourra pas profiter des montants issus de la cession de l’entreprise, à court et moyen terme. De même, l’opération n’est absolument pas adaptée à ceux qui souhaitent monétiser tout de suite leur patrimoine.

Sur le long terme, l’entrepreneur aura toutefois la possibilité de percevoir des dividendes. Une stratégie pouvant ainsi faire de la holding un véritable outil de distribution, comparable à une « rente ».

5. L’apport cession est-il un dispositif adapté pour sécuriser son patrimoine ?

Non. C’est un outil permettant de diversifier son patrimoine. L’essence du mécanisme est de favoriser le redéploiement des capitaux des entrepreneurs dans l’économie réelle. Ces derniers devant réinvestir au moins 60 % des sommes générées par la vente. Le législateur dresse d’ailleurs une liste précise des activités éligibles au réemploi. Des projets qui présentent par nature un risque en capital. C’est pour cette raison que l’entrepreneur doit les analyser en amont, avec une grande rigueur, et vérifier leur éligibilité. Une étape indispensable, car l’intérêt de l’opération repose en très grande partie sur la rentabilité des projets sur lesquels la holding va investir.

Précision : les entrepreneurs ont la possibilité de panacher leurs investissements sur des opérations en direct dans des PME et via des fonds, pour offrir une plus grande diversification à son portefeuille d’investissement et atténuer le risque.

En parallèle, l’entrepreneur devra veiller à mettre en œuvre une stratégie patrimoniale équilibrée, en veillant à sécuriser une partie des sommes issues de la cession. La part de ces sommes investies librement (40 % de la cession) pourrait notamment être utilisée pour se constituer un patrimoine immobilier ou financier (assurance-vie …).

6. Les coûts d’une telle opération sont-ils rédhibitoires ?

Oui et non. Les coûts de l’apport cession ne sont en principe pas rédhibitoires, mais doivent tout de même être pris en considération, notamment lorsque les montants en jeu sont faibles. Créer une holding, contrôlée par l’entrepreneur, induit de nombreux frais, notamment lors de la constitution de la structure. Outre les coûts relatifs à la tenue d’une comptabilité, une assemblée générale devra également se tenir chaque année.

7. Comment calibrer au mieux le schéma d’apport cession ?

Avant de vous lancer à corps perdu dans un schéma d’apport cession, il convient de bien définir ses objectifs patrimoniaux en amont. Quelles sont les priorités des entrepreneurs : transmettre leur patrimoine ? Garder le contrôle de leurs actifs professionnels ? Percevoir des revenus complémentaires ? Sécuriser leur patrimoine ? Redéployer leurs capitaux ? Autant de questions qui auront leur importance dans le choix de la stratégie à appliquer et de la pertinence ou non du dispositif de l’apport cession. Il en sera de même, au moment de l’éventuelle mise en œuvre de l’apport cession, avec les projets d’investissement.

8. L’opération fige-t-elle les règles fiscales applicables ?

Oui et non. L’opération d’apport-cession permet de figer les conditions fiscales de la plus-value au jour de l’apport des titres au holding et non au jour de leur vente par le holding. Autrement dit, les entrepreneurs verrouillent, dès à présent, le taux auquel sera imposée leur plus-value. Même si, entre temps, le législateur venait à alourdir la fiscalité applicable, l’entrepreneur est assuré que la plus- value mise en report ne pourra pas être imposée à un taux supérieur à 30 % (flat tax : 12,8 % et 17,2 % de prélèvements sociaux), auquel il peut être ajouté 4 % au titre de la contribution exceptionnelle sur les hauts revenus.

Si le taux d’imposition est gelé, le montant de la plus-value imposable dépendra bien évidemment du prix de vente de l’actif, lors de la cession.

9. Les entrepreneurs sont-ils limités à la création d’une seule holding ?

Non. Plusieurs holdings peuvent être créées. Sur le plan fiscal, le report d’imposition permet uniquement de différer l’imposition à une date ultérieure (cession des titres de la Holding). Or, ce report d’imposition ne résout pas le problème de la transmission, si une donation des titres de la société opérationnelle ou de la holding créée après l’apport n’est pas effectuée. Il peut dès lors être intéressant d’apporter les titres à plusieurs holdings. Vous éviterez ainsi de faire « sauter » le dispositif sur l’ensemble de la plus-value en report, si jamais la contrainte de réinvestissement n’est pas respectée pour partie.

Nous attirons ainsi votre attention sur le fait que le choix de réaliser un apport cession ne doit pas être guidé par le volet fiscal uniquement, mais par l’opération économique dans sa globalité !

Conclusion

Avec le dispositif de l’apport cession, l’entrepreneur peut organiser sa cession avec une certaine souplesse. Pour autant, cette stratégie n’est pas adaptée à tous les cas de figure. Pour en tirer tous les bénéfices, il conviendra de faire une étude préalable complète. Mais aussi de bien préparer l’ensemble des étapes, particulièrement celles relatives aux réinvestissements.

Gardez également à l’esprit que l’apport cession est un dispositif très complexe à appréhender et à mettre en œuvre. De nombreuses opérations sont d’ailleurs remises en cause chaque année par l’administration fiscale. Avant de vous lancer sur cette typologie d’opération, il convient de faire appel à un conseiller patrimonial indépendant, habitué à travailler sur le sujet. Pour toutes les raisons que nous avons pu évoquer précédemment, le projet doit être analysé dans sa globalité, en tenant compte des éléments économiques, fiscaux, professionnels et patrimoniaux.

Les articles ou supports visuels proposés par TH2 Patrimoine dans cette page sont à titre purement informatifs et ne constituent pas une recommandation personnalisée de la part de TH2 Patrimoine. Une étude personnalisée par un des conseillers TH2 Patrimoine est indispensable pour déterminer quels sont les supports d’investissements adaptés à vos besoins, horizon d’investissement et profil investisseur.